–stop–

La crise diplomatique, débutée en novembre 2015, entre Moscou et Ankara avait amené Vladimir Poutine à mettre en place une série de sanctions économiques contre la Turquie et notamment le blocage des importations de tomates turques. C’est un manque à gagner très important pour cette dernière qui expédie habituellement 75 % de sa production vers la Russie, soit environ 250 millions de dollars.

En réponse à ces sanctions et les désaccords persistant, la Turquie a décidé à son tour le 15 mars dernier de pénaliser le commerce russe en imposant des taxes d’importations sur le blé tendre (130 %), le maïs et le tournesol.

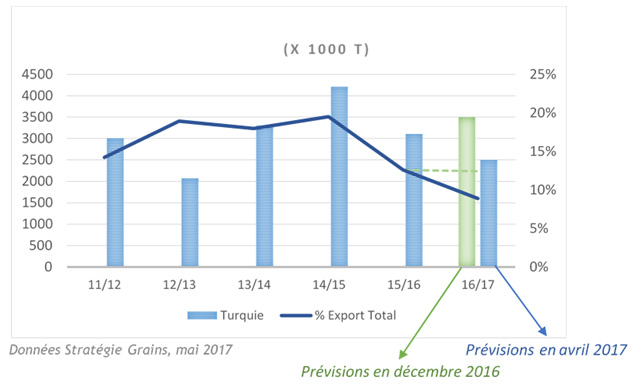

La Turquie est le second marché d’export russe de blé tendre (3 Mt) derrière l’Egypte (6 Mt). UkrAgroConsult et Stratégie Grains s’accordent à dire que les exports vers cette destination devraient pour la campagne 2016/17 diminuer (figure 1). Initialement, selon les prévisions en décembre de Stratégie Grains, la Russie prévoyait d’exporter 3,5 Mt vers la Turquie. En mai, elle mise désormais sur 2,4 Mt. Les experts d’APK – Inform estiment que la Russie a perdu entre 1,3 et 1,5 milliard de dollars.

Figure 1 : exportations de blé tendre russes vers la Turquie depuis la campagne 2011/12

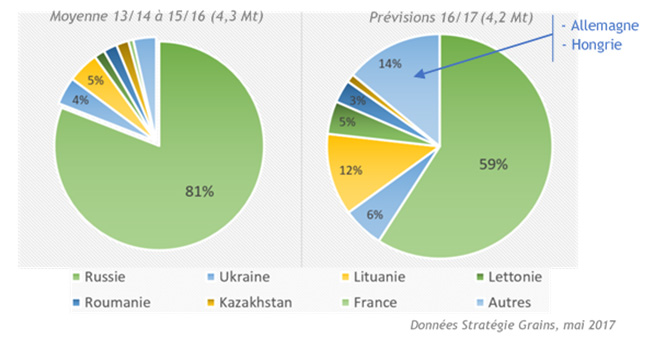

Dans le même temps, la Turquie a dû diversifier ses origines d’importations. Elle qui importe en moyenne 4,3 Mt de blé depuis 2013/2014, s’approvisionne à plus de 80 % depuis la Russie (figure 2). Pour 2016/2017, le volume global d’importation ne devrait que très légèrement bouger (4,2 Mt), ce qui mène à une importante chute des parts de marché russes (59 %). Le déficit serait comblé par les pays Baltes, l’Ukraine, la Roumanie et d’autres origines moins courantes telles l’Allemagne et la Hongrie.

Figure 2 : répartition des importations de blé tendre turques en moyenne depuis la campagne 2013/14 (à gauche) et prévues pour la campagne 2016/17 (à droite)

Un possible renforcement de la compétitivité russe pour 2017/2018

La marchandise initialement destinée à la Turquie alourdit le bilan russe ce qui entraîne deux conséquences principales :

• Une diminution des prix sur le court terme dû à un trop plein de blé, que la Russie a pu légèrement compenser avec des exportations plus soutenues vers d’autres pays dont l’Egypte ou le Bengladesh.

• Si tout le blé n’est pas vendu sur cette campagne, le stock de report devrait augmenter. L’USDA va dans cette direction et a diminué de 1,5 Mt ses prévisions d’exportation (pas uniquement à cause du conflit russo-turc) pour 2016/2017. Logiquement, ce volume va se retrouver dans le disponible exportable 2017/2018 et améliorer la compétitivité russe.

Pour cette fin de campagne, les principaux clients des blés français ne devraient pas ou peu être impactés par ce changement : le Maroc a déjà bouclé ses achats pour cette campagne, l’Algérie n’achète pas de blé russe en raison de son cahier des charges. L’Afrique de l’Ouest s’était déjà beaucoup plus approvisionnée en blé russe que d’ordinaire, faute de blé français cette année. En revanche pour 2017/2018, il faudra surveiller de près la compétitivité des blés russes, non pas vers le Maroc qui ne devrait débuter ses achats qu’après le mois de décembre (grâce à une belle prévision de récolte), mais vers l’Afrique de l’Ouest et l’Egypte.